Jak co roku w okresie wakacyjnym na warszawskiej Giełdzie Papierów Wartościowych dokonuje się sezon dywidendowy, skutkujący liczonymi w setkach milionów złotych przelewami na rachunki inwestorów. Na jakie profity tym razem mogli liczyć akcjonariusze spółek deweloperskich?

Co roku liczne grono zarządów spółek giełdowych podejmuje decyzje, zatwierdzane następnie przez Walne Zgromadzenia Akcjonariuszy, o podziale wypracowanego w poprzednim roku zysku netto przedsiębiorstwa na część wypłacaną akcjonariuszom oraz zatrzymaną w firmie, z zamiarem przeznaczenia jej na cele inwestycyjno-rozwojowe. Jak wskazują eksperci portalu RynekPierwotny.pl z czasem powoli rosła liczba notowanych na GPW deweloperów mieszkaniowych, którzy decydowali się na wypłatę dywidend, podobnie jak i ich suma. Pytanie, czy ten pozytywny trend trwa nadal.

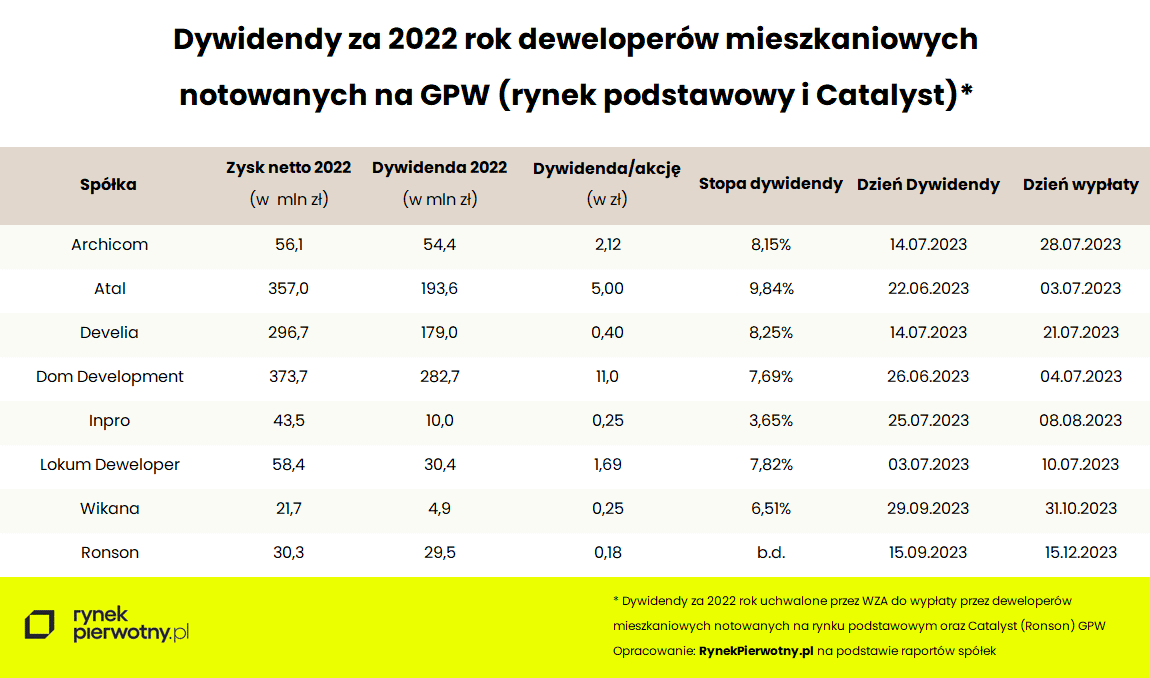

W roku bieżącym na wypłatę dywidendy z zysków 2022 roku zdecydowało się siedem spółek deweloperskich o profilu mieszkaniowym notowanych na głównym parkiecie GPW oraz obecny na Catalyst Ronson Development. Z ubiegłorocznej stawki zabrakło Marvipolu, którego zarząd zdecydował się na przeznaczenie całego zysku na kapitał zapasowy, tłumacząc decyzję o niewypłacaniu dywidendy niepewną sytuacją rynkową.

Niestety rekord deweloperskich dywidend tym razem nie został poprawiony, pomimo znacznego wzrostu sumy zysków netto, która za rok ubiegły wyniosła w przypadku prezentowanej stawki spółek ponad 1237 mln zł. Z tej kwoty deweloperzy mieszkaniowi zdecydowali się przekazać swoim akcjonariuszom 785 mln zł, czyli blisko 64 proc. Tymczasem przed rokiem z profitów rzędu około 1 mld zł oddali udziałowcom aż 822 mln, czyli grubo ponad 80 proc.

Jak wskazują eksperci portalu RynekPierwotny.pl tego typu sytuacja wraz z przypadkiem Marvipolu może świadczyć o nieco ostrożniejszej ocenie obecnej sytuacji rynkowej przez tuzów rodzimej branży deweloperskiej.

Z kolei średnia stopa dywidendy wyniosła 7,4 proc. wobec rekordowego 9,4 proc. z ubiegłego roku. Mimo tego wciąż aktualna pozostaje teza, według której deweloperka mieszkaniowa to jedna z wiodących branż na warszawskiej GPW pod względem progresu osiąganych zysków oraz wypłacanych akcjonariuszom profitów.

Zaledwie rok temu wydawało się, że załamanie sprzedaży deweloperów mieszkaniowych, jakiego rodzimy rynek pierwotny wówczas doświadczał, musi znaleźć swoje bezpośrednie przełożenie na spadek oczekiwań przyszłych wyników finansowych, a co za tym idzie także wypłacanych dywidend. Tymczasem jak się okazało, wszelkie obawy o przyszłość koniunktury na rynku mieszkaniowym nie uległy trwalszej materializacji.

Co więcej, średnio ponad 7-procentowa dywidenda na pewno cieszy akcjonariuszy spółek deweloperskich, ale w świetle notowań giełdowych nie jest zapewne pierwszorzędnym argumentem inwestycyjnym. Znacznie większe zyski przynosi im bowiem trwająca już bez mała 11 lat hossa. W jej efekcie tylko od początku br. indeks WIG-Nieruchomości poszybował o 45 proc. i niewiele wskazuje, by w przewidywalnej przyszłości na tej wartości miał poprzestać.

Autor: Jarosław Jędrzyński, ekspert portalu RynekPierwotny.pl