- Krach obligacji skarbowych w Wielkiej Brytanii nie stanowił powtórki kryzysu długu publicznego strefy euro, a raczej wywołany ryzykiem utraty płynności wypadek rynkowy, który zagroził stabilności finansowej – wynika z analiz Allianz Trade. Ponieważ swapy ryzyka kredytowego (CDS) dla Wielkiej Brytanii nie podążyły ścieżką wzrostu rentowności obligacji skarbowych, to ryzyko utraty płynności raczej niż ryzyko kredytowe spowodowało zmiany na rynku obligacji skarbowych. Nie doszło tu również do konfliktu o dominację finansowa pomiędzy bankami centralnymi i rynkami, ponieważ Bank Anglii działał jako mechanizm ochronny na rzecz a nie przeciwko rynkom. Zdaniem Allianz Trade wysokie ryzyko dla stabilności finansowej spowoduje wzrost liczby banków centralnych wywierających nacisk na podnoszenie stóp krótkoterminowych przy jednoczesnym utrzymaniu stóp długoterminowych pod kontrolą.

- Obrót na rynku brytyjskich obligacji państwowych będzie przez pewien czas wyboisty. Ale Wielka Brytania nie stanowi wyjątku, jeśli chodzi o ryzyko płynności. Ryzyko to uderzyło ją jako pierwszą w związku z niefortunną interakcją sygnałów polityki monetarnej (zacieśnianie) i fiskalnej (luzowanie). Z analiz Allianz Trade wynika, że podobne ryzyko utraty płynności może wystąpić głównie w strefie euro, ale też w USA, ponieważ zmienność na rynku obligacji osiągnęła poziomy niewidziane od przełomu lat 2008-09, a bezpieczne zabezpieczenia pozostają rzadkie.

- Allianz Trade uważa, że Bank Anglii będzie musiał pozostać „kredytodawcą ostatniej szansy” dłużej niż tylko do końca października i przełożyć na później swój program zacieśniania ilościowego celem przywrócenia pewności. Potrzebny jest też nadal realny zwrot polityki fiskalnej, wykraczający poza rezygnację z obniżki podatków dla 45% najlepiej zarabiających (co pozwoli zaoszczędzić 2,5 mld GBP). W obecnej formie, pakiet fiskalny popchnie brytyjski deficyt fiskalny ku poziomowi zbliżonemu do -7% PKB w 2023 r., a dług publiczny do 103% PKB. W związku z tym wszystkie oczy będą zwrócone na średnio-terminową ścieżkę fiskalną, którą kanclerz skarbu najprawdopodobniej przedstawi już w tym miesiącu, mając na uwadze kryzys. Ponieważ wyższe o +100bp stopy skarbowe są równe wysiłkom fiskalnym na poziomie 0,5% PKD dla stabilizacji długu, a także w związku ze zbliżającymi się wyborami parlamentarnymi, ryzyko pogorszenia się sytuacji fiskalnej w kontekście potencjalnego wzrostu na poziomie ok. +1% pozostaje bardzo wysokie. W związku z tym wydaje się, że planowane na 31 października rozpoczęcie transakcji sprzedaży obligacji skarbowych na poziomie 10 mld GBP na kwartał będzie trudne.

- W świetle wysokiego podwójnego deficytu nie można wykluczyć dalszego spadku wartości GBP – wynika z analiz Allianz Trade. Jeśli wiarygodność fiskalna zostanie zakwestionowana ponownie do końca listopada, możemy spodziewać się spadku o -7% względem USD. W tak wrażliwym otoczeniu Bank Anglii będzie zmuszony do szybszego podnoszenia stóp procentowych (do 4% pod koniec 2022 r., co stanowić będzie wynik wyższy o 150bp w porównaniu do uprzednich przewidywań), ale przy ograniczonym wpływie na PKB.

- Wyższe koszty finansowania mogą spowodować wzrost ryzyka korporacyjnego – wynika z analiz Allianz Trade. Dodatkowe zwiększenie stóp o +150 bps spowoduje spadek marż korporacyjnych o niemalże -2pp i wzrost stóp procentowych kredytów bankowych dla firm o +130 bps. Bufory podatkowe są nadal o 35% wyższe względem poziomów z 2019 r., ale skoncentrowane są głównie w rękach dużych firm. W związku z tym potencjalne warunki skrajne w zakresie płynności w połączeniu ze wzrostem kosztów energii zwiększą udział MSP narażonych na ryzyko upadłości do poziomu powyżej 20% w Wielkiej Brytanii, czy do poziomów sprzed Covid-u. Generalnie przewidujemy wzrost poziomu upadłości przedsiębiorstw do +15% powyżej poziomów sprzed Covid-u w 2023 r. (do 25.400 przypadków).

Rynki natychmiast zaczęły podważać masywny brytyjski pakiet luzowania fiskalnego, który miał być w całości finansowany dodatkowymi emisjami obligacji w sytuacji, gdzie Bank Anglii miał rozpocząć sprzedaż obligacji skarbowych. Rezygnacja z obniżki podatków dla najlepiej zarabiających jest krokiem w dobrym kierunku, ale wejście na wiarygodna ścieżkę średnioterminowa będzie wymagać więcej. Dnia 23 września kanclerz skarbu Kwasi Kwarteng ogłosił ambitny pakiet wydatkowania na poziomie ok. 7% PKB (lub ponad 200 mld GBP) na okres kolejnych dwóch lat celem zwalczenia kryzysu energetycznego. Pakiet przewidywał cięcia podatkowe na poziomie 45 mld GBP, które miały być finansowane dodatkowymi pożyczkami i stanowiły największy przejaw luzowania fiskalnego od 1972 r., większy o 15 mld GBP niż przewidywano. Odpowiada on ponad 50% pakietu Covid-owego łącznie i powinien spowodować wzrost długu publicznego do 103% PKB w 2023 r. z poziomu 96% w 2022 r., co spowodowałoby deficyt budżetowy na poziomie -7% PKB.

Ogłoszenie bodźca fiskalnego w czasie, gdy Wielka Brytania posiada znaczny deficyt obrotów bieżących (patrz Tabela 2) i gdy Bank Anglii miał rozpocząć zacieśnianie ilościowe wywołało kryzys zaufania na rynkach. Wartość funda względem dolara amerykańskiego spadła gwałtownie 23 września (-3,5%), osiągając najniższy poziom od 1985 r. Choć ostatnie ogłoszenie Banku Anglii o zaangażowaniu się w celowane zakupy QE długoterminowych brytyjskich obligacji skarbowych przyniosło rynkowi niewielką ulgę, efekt ten będzie z pewnością krótkoterminowy, ponieważ nie podjęto w pełni działań nacelowanych na przyczyny tej wyprzedaży. Zwrot w zakresie cięć podatkowych dla osób o wyższych dochodach dał walucie nieco odetchnąć, ale droga do odzyskania wiarygodności fiskalnej i rządowej jest nadal długa. W końcu koszt tej części pakietu był najmniejszy, przez co nie rozwiano wątpliwości co do finansowania deficytu fiskalnego.

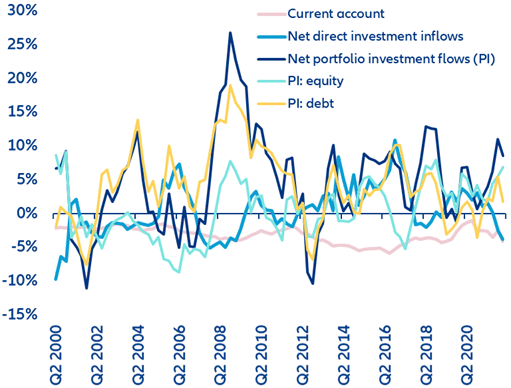

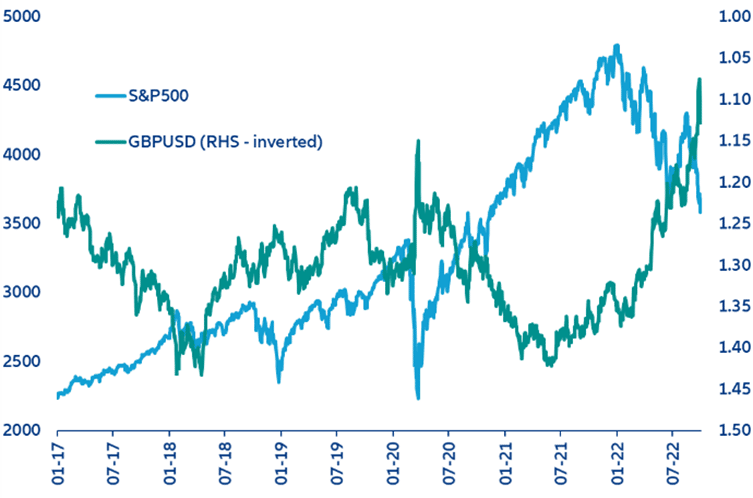

Inwestycje portfelowe stanowią niezwykle istotne źródło finansowania zewnętrznego w Wielkiej Brytanii (Rysunek 1), szczególnie w ostatnich latach. Tym niemniej, utrata zaufania dla państwa ze strony inwestorów z pewnością może przynieść problemy. Dla PKB może być to poważny problem, ponieważ waluta jest silnie negatywnie skorelowana z awersją do ryzyka (Rysunek 2). W przypadku „nagłego zatrzymania” wpływów kapitałowych, obroty bieżące mogłyby ulec praktycznie natychmiastowemu odwróceniu, co zaś spowodowałoby (dalszy jeszcze) spadek wartości waluty.

Rysunek 1 – Równowaga płatności (suma bieżąca na Kw IV, % PKB)

[legenda od góry: Obroty bieżące; Wpływy z inwestycji bezpośrednich netto; Wpływy z inwestycji portfelowych (IP) netto; IP: kapitał; IP: dług]

Źródła: Refinitiv, Allianz Research

Rysunek 2 – PKB vs S&P500

[legenda: GBP-USD (prawa strona – odwrócone)]

Źródła: Refinitiv, Allianz Research

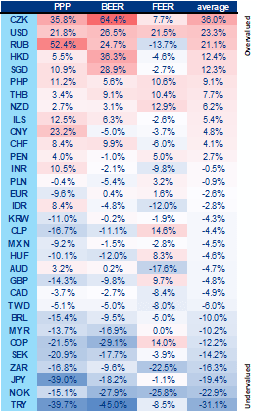

Modele wyceny FX[1] (Tabela 1) wskazują, że choć wycena GBP już jest zaniżona, nie jest to najtańsza waluta – wśród walut krajów G10 najgorsze pozycje zajmują szwedzka korona (SEK), norweska korona (NOK) i japoński jen (JPY). Należy zauważyć, że model FEER, który uwzględnia dynamikę sektora zewnętrznego sugeruje, iż wycena funta jest nadal zawyżona, pomimo znacznego deficytu obrotów bieżących w Wielkiej Brytanii. W ujęciu zbiorczym, modele wskazują, że GBP nie jest tak na prawdę szczególnie tani, przez co nie można wykluczyć dalszego spadku wartości.

Jeśli skoncentrujemy się na założeniach modelu FEER i przyjmiemy, iż konieczna jest pełna korekta obrotów bieżących, przybliżone szacunki wskazują, że wartość funta powinna spaść o niemalże 30% w ujęciu realnym efektywnym. Dla pary walutowej GBP-USD wymagany byłby spadek na poziomie 7%. To powiedziawszy, polityka monetarna powinna odegrać tu istotną rolę, a Bank Anglii powinien zacząć podnosić stopy procentowe szybciej i z całą pewnością silniej niż przewidywano, co powinno zapewnić walucie pewne – choć ograniczone – wsparcie. W końcu wyższe stopy procentowe powinny mieć wpływ zarówno na już anemiczny wzrost, jak i na stronę fiskalną. Do czasu ogłoszenia planów polityki monetarnej i szczegółów planu fiskalnego przewidujemy, że funt pozostanie walutą wysoce zmienną, ulegającą wpływom pojawiających się informacji z frontu fiskalnego.

Tabela 1 – Wycena FX

[average – średnia; Undervalued – zaniżona wycena; Overvalued – zawyżona wycena]

Sources: Refinitiv, Allianz Research.

Źródła: Refinitiv, Allianz Research.

Wszystkie oczy będą zwrócone na średnio-terminowy plan fiskalny, który może zostać zaprezentowany już w tym miesiącu. Zapewnienie wiarygodności będzie wymagać czegoś więcej niż tylko rezygnacji z cięć podatkowych, które powinny zredukować pakiet luzujący o 2,5 mld GBP. W szczególności bardzo optymistyczny docelowy wzrost roczny na poziomie +2,5% należy porównywać z przeszłymi wynikami na poziomie +2,1% notowanymi w latach 2010-15, czy 1,9% wzrostem po referendum w sprawie Brexitu i przed kryzysem wywołanym Covid-19. Dla kontekstu należy wskazać, że potencjalny wzrost realnego PKB Wielkiej Brytanii od Brexitu obniżył się do +1% rocznie.

Przewidujemy, że pakiet fiskalny zapewni dodatkowy wzrost o +1,1pp po upływie jednego roku, co w ujęciu netto powinno dać jedynie +0,1pp (patrz Tabela 2). To nie wystarczy dla stabilizacji długu publicznego, szczególnie w kontekście rosnących stóp procentowych, które wymagają dodatkowych korekt fiskalnych (wyższe o 100bps stopy skarbowe są równe wysiłkom fiskalnym odpowiadającym 0,5% PKB).

Tabela 2 – Wpływ środków luzowania fiskalnego w Wielkiej Brytanii

| Pakiet cięć podatkowych (z wyłączeniem obniżenia stawki podatku dla 45% najlepiej zarabiających) | mld GBP | 42,5 |

| % PKB | 1,8% | |

| Mnożnik fiskalny w pierwszym roku | Egzogenny szok fiskalny na poziomie 1% PKB | 0,6 |

| Wpływ luzowania fiskalnego na wzrost realnego PKB (pp) | +1,0 | |

| Wzrost kluczowych stóp procentowych konieczny do skompensowania inflacji (bp) | 100 | |

| Wpływ rosnących stóp na realny PKB | -0,5 | |

| Wpływ netto na wzrost realnego PKB | 0,5 | |

Źródła: Międzynarodowy Fundusz Walutowy, Źródła krajowe, Allianz Research

Tabela 3 – Kluczowe prognozy gospodarcze

| Wielka Brytania | 2020 | 2021 | 2022 | 2023 |

| PKB | -9,3% | 7,4% | 3,4% | -0,2% |

| Wydatki konsumenckie | -10,6% | 6,2% | 4,2% | 0,5% |

| Wydatki publiczne | -5,9% | 14,3% | 0,7% | 8,5% |

| Inwestycje | -9,5% | 5,9% | 5,0% | 2,1% |

| Akcje* | -0,8% | 0,9% | 2,7% | -1,4% |

| Eksport | -13,0% | -1,3% | 2,3% | 0,1% |

| Import | -15,8% | 3,8% | 14,4% | 2,8% |

| Eksport netto | 1,0% | -1,5% | -3,5% | -0,9% |

| Obroty bieżące (% PKB) | -2,5% | -2,6% | -6,0% | -6,5% |

| Zatrudnienie | -0,8% | -0,5% | 2,5% | 0,5% |

| Wskaźnik bezrobocia | 5,1% | 4,5% | 3,8% | 4,0% |

| Wynagrodzenia | 1,8% | 5,9% | 5,0% | 4,9% |

| Inflacja | 0,9% | 2,6% | 9,1% | 7,5% |

| Stopa Banku Anglii | 0,10% | 0,25% | 4,00% | 4,00% |

| Bilans fiskalny (% PKB) | -16,9% | -8,1% | -6,0% | -7,0% |

| Dług publiczny (% PKB) | 103,0% | 95,0% | 96,0% | 103,0% |

Zmiana w okresie, chyba że wskazano inaczej: * udział we wzroście PKB

** mds de £

Źródła: Źródła krajowe, Allianz Research

W międzyczasie Bank Anglii może być zmuszony pozostać „kredytodawcą ostatniej szansy” dłużej niż tylko do połowy października i przełożyć na później swój program zacieśniania ilościowego (QT) celem przywrócenia pewności. Bank Anglii musiał sobie przypomnieć, że jego zadaniem jest nie tylko równoważenie wzrostu stóp i ryzyka recesji, ale też zapewnianie stabilności finansowej. Dla wielu inwestorów połączenie rozbudowanego pakietu fiskalnego i agresywnego „jastrzębiego” stanowiska monetarnego stało się sygnałem do sprzedaży obligacji skarbowych. Mając na względzie już trudne warunki płynnościowe, spowodowało to spiralę spadkową wraz ze wzrostem zmienności, co doprowadziło do cięcia marż, jeszcze pogarszając sytuację płynnościową, aż do zupełnej zapaści animacji rynku. By zapobiec kryzysowi systemowemu, Bank Anglii musiał opóźnić realizację swych planów w zakresie zacieśniania ilościowego (GT) i interweniować jako animator rynku ostatniej szansy poprzez wznowienie zakupu obligacji skarbowych (zakupy na poziomie 5 mld GBP przez okres 13 dni, na łączną kwotę 65 mld BGP). Krach obligacji skarbowych nie stanowił powtórki kryzysu długu publicznego ostatnio widzianego w strefie euro w 2012 r., a raczej wywołany ryzykiem utraty płynności wypadek rynkowy. Ponieważ swapy ryzyka kredytowego dla Wielkiej Brytanii nie podążyły ścieżką wzrostu rentowności obligacji skarbowych, to ryzyko utraty płynności a nie ryzyko kredytowe spowodowało zmiany na rynku obligacji skarbowych. Nie doszło tu również do konfliktu o dominację finansowa pomiędzy bankami centralnymi i rynkami, ponieważ Bank Anglii działał jako mechanizm ochronny na rzecz a nie przeciwko rynkom.

Od czasu pojawienia się ogłoszeń budżetowych rynki przewidują, że brytyjskie stopy procentowe powinny osiągnąć szczyt w wysokości 6% przyszłego lata, osiągając tym samym ponad dwukrotnie wyższy poziom od obecnego 2,25%. Bardziej agresywne podnoszenie stóp procentowych sprzyjałoby wzrostowi wartości GBP powyżej 1,10/USD, co jest czynnikiem kluczowym w utrzymaniu inflacji w ryzach. Efekt przeniesienia na ceny importowe w Wielkiej Brytanii jest jednym z najwyższych w krajach rozwiniętych, jako że ocenia się, iż 55% ceny importowej odzwierciedla zmiany kursów walutowych – w porównaniu do np. 10% w Niemczech, czy 5% we Francji. Ponadto 30% wydatków konsumenckich zależy od importu. Patrząc więc na historyczny efekt przeniesienia Allianz Trade zauważa, że obniżenie wartości o -10% oznaczałoby wzrost inflacji o niemalże +3pp w ciągu jednego roku. Z drugiej strony, zwiększenie wzrostu jest ograniczone, ponieważ przewiduje się, że spadek wzrostu PKB przełoży się na zmianę cen eksportowych na poziomie odpowiadającym jedynie 40% zmiany kursów walutowych[2]. Efekt przeniesienia może być jeszcze niższy, mając na względzie niski poziom wzrostu globalnego i najniższych szacunkach dla wzrostu handlu globalnego od roku 2019 (+1,2%)[3]. W związku z tym Allianz Trade uważa, iż celem kompensacji rosnącej inflacji Bank Anglii będzie musiał zwiększyć stopy procentowe do 4% do końca 2022 r., a następnie wstrzymać wprowadzanie zmian w tym zakresie w 2023 r.

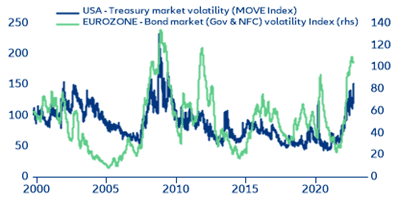

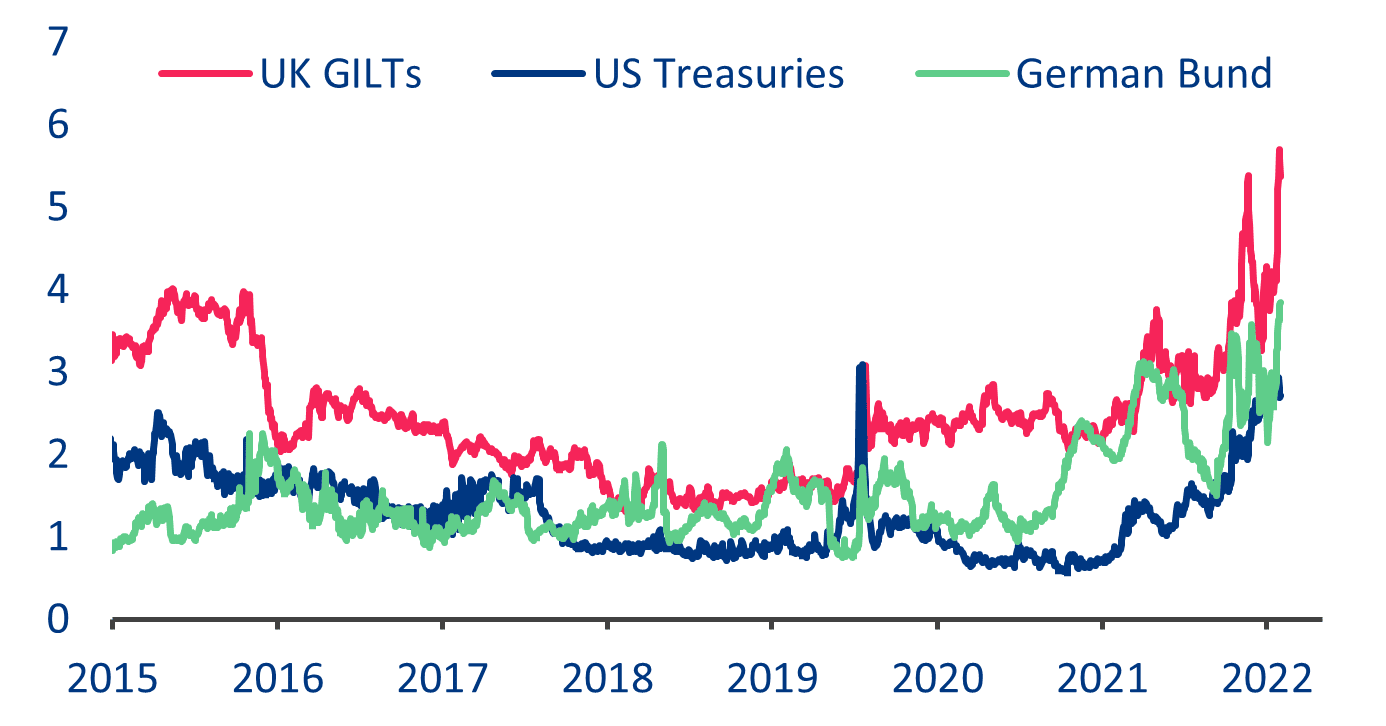

Obrót na rynku brytyjskich obligacji państwowych będzie przez pewien czas wyboisty. Ale Wielka Brytania nie stanowi wyjątku, jeśli chodzi o ryzyko płynności. Ryzyko to uderzyło ją jako pierwszą w związku z niefortunną interakcją sygnałów polityki monetarnej i fiskalnej. Podobne ryzyko utraty płynności może wystąpić w strefie euro i USA, ponieważ zmienność na rynku obligacji osiągnęła poziomy niewidziane od kryzysu finansowego z 2008 r., a bezpieczne zabezpieczenia pozostają rzadkie. Allianz Trade uważa, że obligacje skarbowe państw strefy euro są bardziej narażone na ryzyko (Rysunek 3).

Rysunek 3 – Zmienność na rynku obligacji zbliżona do poziomów z okresu globalnego kryzysu finansowego

[legenda od góry: USA – zmienność na rynku obligacji skarbowych (Indeks MOVE); STREFA EURO – Wskaźnik zmienności na rynku obligacji (skarbowe I NFC) (prawa strona)]

Źródła: Refinitiv Datastream, Allianz Research

Z krachu brytyjskich obligacji skarbowych wyciągamy następujące wnioski:

- Poza możliwością wywołania recesji, ryzyko stabilności finansowej może ograniczyć zwiększanie stóp procentowych i doprowadzić do zwrotu w polityce monetarnej.

- Krach brytyjskich obligacji skarbowych może oznaczać koniec sekwencjonowania QE, gdzie zakupy obligacji i zwiększanie stóp uważano za wzajemnie wykluczające się. Nowe model działania może obejmować wywieranie przez banki centralne presji na podnoszenie stóp krótkoterminowych przy jednoczesnym utrzymaniu stóp długoterminowych pod kontrolą (spłaszczanie krzywej rentowności).

- Nie należy porównywać obecnego cyklu podnoszenia stóp do cykli z lat 70. i 80. XX wieku, ponieważ system finansowy jest obecnie dużo bardziej wrażliwy na zmienność stóp procentowych w związku z zakresem finansjalizacji, stosowania dźwigni finansowej i ekspozycji na instrumenty pochodne. Do zarządzania poziomem zmienności przywiązywać się teraz będzie znacznie większą wagę w polityce monetarnej.

- Bank centralny nadal będzie mieć wpływ na sytuację, ale dotyczyć to będzie jedynie aktywów koniecznych dla funkcjonowania systemu finansowego (aktywa bezpieczne, kwalifikujące się do operacji mających na celu regulację polityki monetarnej). Zwiększy to rozwidlenie cenowe, ponieważ aktywa te stanowić będą ucieleśnienie premii za dogodność.

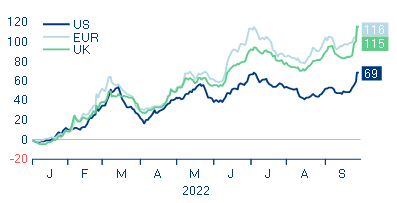

Rysunek 4 – Ryzyko utraty płynności na brytyjskim, amerykańskim i niemieckim rynku obligacji*

[legenda od lewej: brytyjskie obligacje skarbowe; amerykańskie obligacje skarbowe; niemieckie obligacje skarbowe]

*Wskaźniki mierzące łącznie odchylenia ceny kupna/sprzedaży od krzywej wartości godziwej

Źródła: Bloomberg, Allianz Research

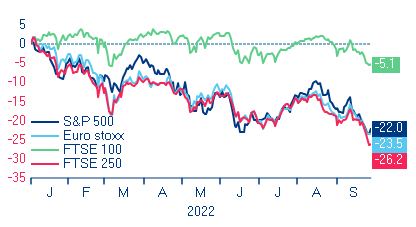

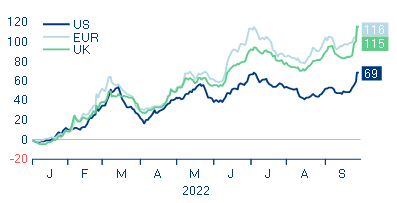

Indeks FTSE 100 pozostaje odporny, pomimo ostatniej zmienności poziomu dochodu stałego, ale premia za ryzyko wzrosła. Przez większą część 2022 r. wyniki FTSE 100 były lepsze niż wyniki pozostałych rynków światowych dzięki typowego dla tego indeksu nastawienia „defensywnego” oraz względnie wysokiej wadze sektorów towarowych, które skorzystały na super cyklu towarowym. Jednocześnie, jeśli chodzi o stronę przychodów, fakt, iż większość spółek tworzących FTSE 100 generuje przychody raczej poza Wielką Brytanią (~75%) jednocześnie wykazując przychody w GBP powoduje klasyfikację FTSE 100 jako aktywa o niskiej zależności od sytuacji w Wielkiej Brytanii, powodując wzrost lub zapobiegając spadkowi strukturalnemu wykazywanych zysków. W konsekwencji, nawet jeśli rynki brytyjskich obligacji skarbowych i kredytów korporacyjnych cechowały się znacznym stopniem zmienności, FTSE 100 zachował odporność, a ciągły spadek wartości PKB pozytywnie kompensował pogarszające się światowe warunki gospodarcze. Ta odporność strukturalna dotyczy jedynie 100 największych graczy rynkowych. Największe spółki z przedziału 101 do 305 tworzące indeks FTSE 250 osiągnęły wyniki odpowiadające innym globalnym rynkom kapitałowym, głównie dlatego, że w obszarze tych 250 graczy podejście nie jest już tak defensywne i skoncentrowane na towarach, a głównym źródłem przychodów jest krajowy rynek brytyjski (Rysunek 5).

Rysunek 5 – Wyniki globalnych rynków kapitałowych narastająco od początku roku (%)

Źródła: Refinitiv Datastream, Allianz Research

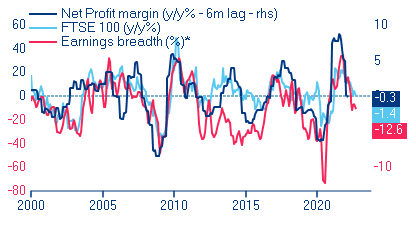

Ta odporność rynkowa zostanie wystawiona na próbę w najbliższej przyszłości, ale dane podstawowe nadal narzucają mu etykietę „taniego”. Nawet jeśli indeks FTSE 100 wykazał swego rodzaju odporność w ujęciu rok do roku, globalne spowolnienie gospodarcze musi wywrzeć wpływ strukturalny na bilanse firm brytyjskich, jako że przewiduje się, iż globalna erozja popytu wywierać będzie w najbliższej przyszłości niebagatelną presję, szczególnie na firmy zależne od sytuacji na rynku towarowym. W tym zakresie analitycy nieustannie obniżają szacunki zarobków, przyspieszając przewidywania dotyczące spadków bilansów w związku z przewidywanym globalnym spadkiem popytu. Warunki te wywierać będą presję na indeks do końca roku. Tym niemniej, nawet uwzględniwszy swego rodzaju konsensus co do ogólnych spadków cen, fakt, iż wyniki głównego indeksu plasują się przy niższym krańcu spektrum wskaźnika cen do zarobków powoduje, że przyczepiła się do niego etykieta „już taniego”. Poza tym względnie wysokie dywidendy i skupy akcji nieustannie wywierają dodatkową presję, szczególnie że niekwalifikująca się część dywidend firm FTSE 100 ma swe źródło w przychodach wyrażonych w USD celem zabezpieczenia inwestorów przed ryzykiem wynikającym z osłabienia funta brytyjskiego. Na koniec, patrząc z perspektywy składu, wysoce defensywne i skoncentrowane na towarach podejście rynkowe w połączeniu z wysoką koncentracją środków finansowych i niską ekspozycją na akcje „wzrostowe”, które powinny zapewnić zabezpieczenie przed presją ze strony stóp procentowych wynikającą z aktywów o długich okresach przepływów pieniężnych, powinno umożliwić indeksowi FTSE 100 utrzymać ten poziom odporności w najbliższej przyszłości. Poza tym fakt, że Bank Anglii wydaje się być gotowy do podjęcia interwencji, jeśli sprawy zajdą za daleko na froncie płynności i luzowania polityki fiskalnej (co powinno być korzystne dla rynku lokalnego, szczególnie w zakresie firm FTSE 250), powinien umożliwić rynkom pewne odbicie cenowe pomimo środków ochronnych przewidzianych w polityce. Powinno to doprowadzić indeks FTSE 100 do poziomu zbliżonego do -2%/0% rocznie w 2022 r. oraz do niskich, ale dodatnich wskazań w roku 2023 (Rysunek 6).

Rysunek – Wyniki kapitałowe vs marże zysku netto i rozpiętość zarobków*

[Legenda od góry: Marża zysku netto (r/r % – opóźnienie 6M – prawa strona); FTSE 100 (r/r%); Rozpiętość zarobków (%)*]

Źródła: IBES, Worldscope, Refinitiv Datastream, Allianz Research

Uwaga: * liczba aktualizacji zwiększających szacunki poziomu zysków na akcję – liczba aktualizacji obniżających szacunki poziomu zysków na akcję jako % łącznej liczby szacunków

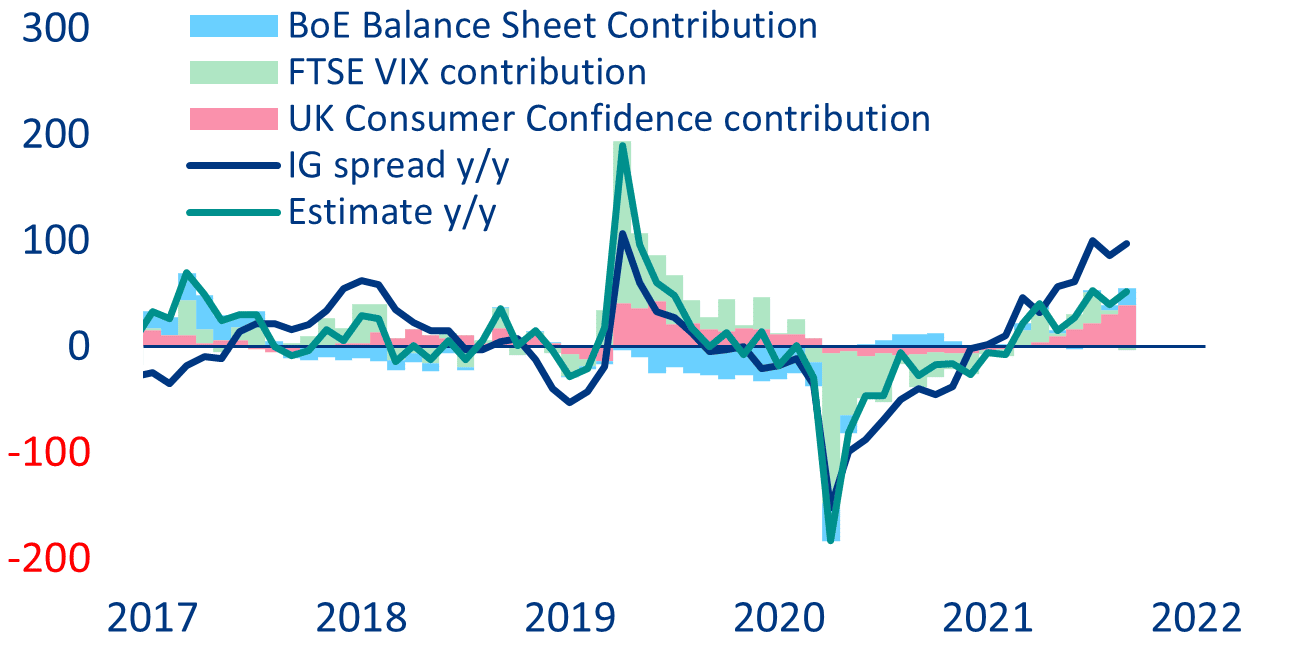

W związku z przewidywanym wzrostem kosztów finansowania rośnie ryzyko korporacyjne. W związku z odejściem od instrumentów kapitałowych oraz brakiem takiej odporności, jak wykazana przez FTSE 100, wskaźnik ryzyka korporacyjnego obrał tę samą ścieżkę jak jego europejskie odpowiedniki. Perspektywy obrania bardziej stromej i zakładającej utrzymanie wyższych poziomów stóp przez dłuższy okres czasu polityki monetarnej w połączeniu z rosnącą niepewnością makroekonomiczną w Wielkiej Brytanii prowadzą do strukturalnej zmiany wskaźników ryzyka kredytowego na całej krzywej korporacyjnej. Tym niemniej, również dzięki niskim wolumenom przyznawanych kredytów korporacyjnych w funtach brytyjskich, wzrost kosztów finansowania nie odcisnął się jeszcze znacząco na średniej wartości korporacyjnego kuponu dłużnego w obrocie, która pozostała stabilna na poziomie około 3,6% dla klasy inwestycyjnej. Jednocześnie, głównie dzięki większemu niż przewidywano pakietowi fiskalnemu i zakupom celowanym Banku Angielskiego, sytuacja w zakresie kredytów korporacyjnych w funtach brytyjskich skompensowała częściowo środki ochronne zapewniane przez politykę, powodując tym samym szalony wzrost ryzyka kredytowego (Rysunek 7).

Rysunek 7 – Spready korporacyjne klasy inwestycyjnej (zmiana r/r w bps)

Model rozkładu korporacyjnego Allianz Trade wskazuje, że komponent zmienności kapitałowej modelu nie odgrywa istotnej roli w ostatnio poszerzających się spreadach korporacyjnych. Głównymi czynnikami powodującymi ostatnie zmiany wskaźników ryzyka kredytowego są pogorszenie się warunków gospodarczych (odzwierciedlonych w ufności konsumenckiej) w związku z przekraczającą przewidywania inflacją oraz pasywnym wynikami bilansu Banku Anglii (wkład ze strony bilansu Banku Anglii). Obecnie obserwowane czynniki wskazują na wysoce niestabilną sytuację, pogarszająca się koniunktura gospodarcza powodować będzie jeszcze większą presję na spready kredytowe, a efekt netto bilansowania QT i QE przyniesie kolejne wyzwania (Rysunek 8). Tym niemniej, silne działania fiskalne w połączeniu z nadal wysokim poziomem odporności brytyjskim firm, czy to w zakresie poziomu posiadanych środków pieniężnych czy wskaźników obsługi zadłużenia, pozwalają nam uznać, że spready korporacyjne w funtach brytyjskich utrzymają się na poziomie zbliżonym odpowiednio do 200bps i 600bps dla klasy inwestycyjnej i klasy wysokiej rentowności (w porównaniu do obecnych poziomów 230bps i 660bps).

Rysunek 8 – Rozbicie kredytu korporacyjnego klasy inwestycyjnej w Wielkiej Brytanii (r/r – bps)

[legenda od góry: udział Banku Anglii w bilansie; Udział FTSE VIX; Udział pewności konsumentów brytyjskich; spread IG r/r; szacunki r/r]

Źródła: Refinitiv Datastream, Allianz Research

Pomimo raczej umiarkowanych i wskazujących na względną odporność prognoz dla aktywów obarczonych ryzykiem, należy podkreślić wysoką wrażliwość i zmienność rynku w związku z obserwowanymi obecnie czynnikami endogennymi i egzogennymi. W związku z tym, szczególnie jeśli banki centralne pozostaną przy obecnie objętym „jastrzębim” odejściu polegającym na utrzymywaniu wyższych stóp przez dłuższy okres czasu, konieczne będzie obranie ostrożnego podejścia, szczególnie w roku 2022.

[1] Ocena wartości waluty nie jest zadaniem łatwym, a liczba modeli dostępnych w tym zakresie jest duża. Jednym z najpopularniejszych modeli jest Parytet Siły Nabywczej (PPP): jednym z możliwych podejść jest pomiar odchylenia Realnego Efektywnego Kursu Walutowego (REER) względem jego długoterminowej średniej. Tym niemiej jasnym jest, że wahania REER powiązane są głównie z warunkami handlowymi i zmianami produktywności względnej kraju. Dlatego korzystamy z behawioralnego modelu fundamentalnego kursu równowagi (BEER), który uwzględnia te zmienne. Trend realnych kursów walutowych jest w sposób oczywisty powiązany z bilansem płatności, który uwzględnia wszystkie przepływy i transakcje finansowe pomiędzy rezydentami i nie-rezydentami. Modele fundamentalnego kursu walutowego równowagi (FEER) w szczególności wskazują, że zbyt wysoki bilans obrotów bieżących wymaga zwiększenia wartości waluty, natomiast zbyt niski – jej obniżenia.

[2] Szacunki Europejskiego Banku Centralnego.

[3] Zapraszamy do lektury naszej najnowszej Globalnej Prognozy Gospodarczej.