Stosunkowo słabe wyniki gospodarki chińskiej w dalszym ciągu obciążały juana (CNY) po jego sierpniowej dewaluacji, kiedy kurs średni wobec dolara USA został obniżony o prawie 3% w ciągu zaledwie tygodnia.

Od początku 2016 r. chińskie rynki finansowe cierpią, choć naszym zdaniem zbyt wiele uwagi poświęca się wynikom rynku akcji. Tylko nieco więcej niż 20% swojego majątku Chińczycy lokują w akcjach (w USA jest to ponad 60%). Znaczna część majątku chińskich gospodarstw domowych jest inwestowana w nieruchomości, których ceny ustabilizowały się, a ostatnio nawet znów zaczęły rosnąć. Co więcej, w Chinach stosunkowo niewiele środków na inwestycje pozyskuje się na rynkach akcji. System bankowy i władze kraju grają ważniejszą rolę w alokacji kapitału i podejmowaniu decyzji inwestycyjnych.

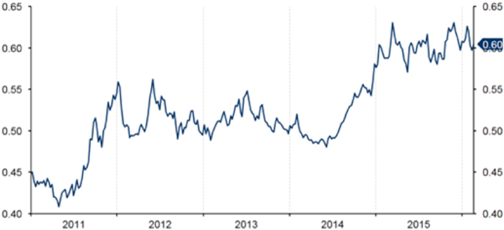

Stopniowe umacnianie się dolara od połowy 2014 roku (które wyniosło 18%) spowodowało wzrost poziomu chińskiej waluty wobec większości pozostałych walut, w tym złotego (wykres 1), co doprowadziło do spadku konkurencyjności i zmniejszenia eksportu z Chin. Te ruchy przysporzyły także problemów importerom, szczególnie jeśli nie zabezpieczyli oni uprzednio kursu waluty.

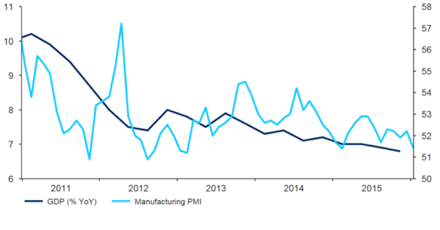

Presja na obniżkę kursu juana jest elementem wciąż trwającego spowolnienia drugiej co do wielkości gospodarki świata. W czwartym kwartale wzrost gospodarczy osiągnął najniższy od sześciu lat poziom 6,8%. Budownictwo i przemysł Chin radziły sobie słabo. Przewiduje się, że w 2016 r. gospodarka tego kraju zanotuje wzrost wynoszący około 6,5%, a w 2017 r. tylko 6,2% – znacznie poniżej siedmioprocentowego poziomu docelowego.

Ucierpiał także chiński eksport: niższy poziom konkurencyjności towarów Państwa Środka spowodował spadek wywozu towarów z kraju o 11% w styczniu.

Aby ożywić słabnącą chińską gospodarkę, Ludowy Bank Chin w październiku ponownie obniżył stopę procentową o 25 punktów bazowych do 4,35%. Była to szósta obniżka stopy w tym kraju w ciągu ostatnich dwunastu miesięcy.

Kolejne dowody braku presji inflacyjnej mogą w nadchodzących miesiącach wymusić kolejne luzowanie ilościowe. Inflacja wciąż jest niska – w grudniu wynosiła 1,6% – a ceny producentów spadły wyraźnie, bo o 5,9% w skali roku. Różnica w poziomie stóp procentowych w Chinach i Polsce nadal jest znaczna i wynosi nieco poniżej 3% .

Przewidujemy, że władze Chin nie zrezygnują ze swojego domniemanego celu, którym jest utrzymanie stabilności juana wobec ważonego obrotami koszyka walut, który – według naszych szacunków – składa się w 45% z dolara USA, w 30% z euro i w 20% z jena. Duża nadwyżka obrotów bieżących i wysokie rezerwy walutowe, które obecnie osiągnęły bardzo wysoki poziom przekraczający wartość 26-miesięcznego importu, powinny zagwarantować, że juan będzie bardzo powoli tracić w stosunku do dolara USA.

Z krajowego punktu widzenia spodziewamy się, że Narodowy Bank Polski w najbliższych miesiącach zadecyduje o obniżce stóp procentowych. To, oraz dalsza niepewność związana z ustawą frankową będą powodować osłabienie złotego w stosunku do dolara w trakcie 2016 i 2017 roku. Spodziewamy się zatem powolnej deprecjacji PLN wobec chińskiego juana na przestrzeni najbliższych dwóch lat.

| USD/CNY | EUR/CNY | PLN/CNY | |

| I kw. 2016 | 6,60 | 6,75 | 1,52 |

| II kw. 2016 | 6,65 | 6,60 | 1,46 |

| III kw. 2016 | 6,70 | 6,60 | 1,46 |

| 2016 | 6,75 | 6,55 | 1,45 |

| 2017 | 6,80 | 6,45 | 1,43 |