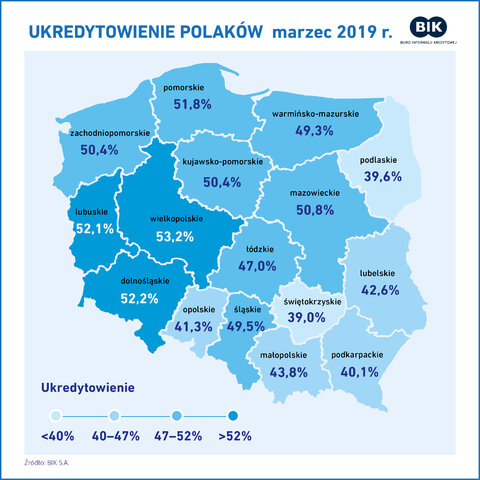

Aktywność kredytowa może skłaniać do refleksji nad istotą finansowania, czyli realizowania swoich potrzeb i marzeń przy pomocy kredytów. Na koniec marca 2019 r. aż 48,3% Polaków spłacało zobowiązanie finansowe, kredyt lub pożyczkę. Okazuje się, że stopień korzystania z kredytów i pożyczek znacząco różni się pomiędzy województwami. Najwięcej kredytobiorców, w relacji do liczby mieszkańców, jest w województwie wielkopolskim (53,2%), najmniej zaś w województwie świętokrzyskim (39%).

W refleksji nad rolą kredytów w spełnianiu marzeń Polaków, zamieszkujących poszczególne regiony kraju, pomagają analizy geograficzne BIK. Prezentują one stopień skłonności do „życia na kredyt” mieszkańców poszczególnych województw. Rzeczywistą aktywność kredytową, BIK przedstawia za pomocą tzw. ukredytowienia. Jest to wskaźnik określający liczbę osób posiadających czynny kredyt bankowy, tj. spłacany obecnie kredyt konsumpcyjny, mieszkaniowy, limity kredytowe, karty kredytowe w stosunku do liczby dorosłych, zamieszkujących dany obszar.

Spis treści:

Kredytowa mapa Polski

Patrząc na kredytową mapę Polski zwraca uwagę zróżnicowanie aktywności kredytowej Polaków. Średni wskaźnik ukredytowienia dla Polski wynosi 48,3%. Najwyższe wartości wskaźnika już od kilku lat stabilizują się w zachodniej Polsce, a najniższe w południowo – wschodniej części kraju.

Oznacza to, że najwięcej kredytów w stosunku do poziomu zaludnienia, mają mieszkańcy województw wielkopolskiego (53,2%), dolnośląskiego (52,2%) oraz lubuskiego (52,1%). Najmniej kredytów spłacają obecnie mieszkańcy województwa podlaskiego, gdzie tylko 39,6% osób korzysta z kredytu.

– Zróżnicowanie aktywności kredytowej Polaków można częściowo tłumaczyć kilkoma czynnikami, które występują w różnym stopniu i natężeniu, przekładając się na otrzymany obraz poziomu ukredytowienia Polaków. Wśród determinantów znajdują się zarówno czynniki o charakterze ekonomicznym, jak i socjologicznym, demograficznym czy kulturowym – mówi prof. Waldemar Rogowski, główny analityk Biura Informacji Kredytowej.

– Wpływ na aktywność kredytową ma bowiem m.in. zróżnicowana skłonność do ryzyka w różnych obszarach kraju albo różnice w poziomie zamożności oraz poziom uzyskiwanych dochodów – dodaje prof. Rogowski.

Jakość w parze z aktywnością

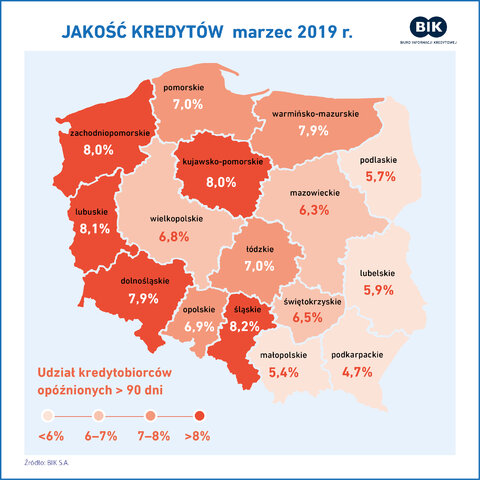

Terminowość spłaty kredytów, mierzona wartością wskaźnika NPL licznego na poziomie klientów, pokazuje liczbę kredytobiorców posiadających przynajmniej jedno opóźnione pow. 90 dni zobowiązanie kredytowe w stosunku do liczby wszystkich osób posiadających kredyty. Średnia wartość tego wskaźnika dla Polski wynosi 6,9%.

Wynika z tego, że im wyższy poziom ukredytowienia, tym gorzej jest z terminową spłatą zobowiązań. Pytanie, skąd może wynikać zjawisko związane z bardziej sumiennym i odpowiedzialnym podejściem do spłacania rat kredytowych, i czy przyczyna tkwi tylko w odmienności kulturowej, stylu życia czy też we wspieraniu przez rodzinę, np. pomocy krewnych, w przypadku kłopotów finansowych.

– Podobnie, jak w przypadku ukredytowienia, przyczyn zróżnicowania w jakości obsługi kredytów w różnych regionach kraju, należy szukać w kilku aspektach, m.in ekonomicznych, socjologicznych, kulturowych czy demograficznych – mówi prof. Rogowski.

– Do czynników ekonomicznych można zaliczyć m.in. poziom dochodów, poziom bezrobocia, do czynników kulturowych, m.in.: podejście do konsumpcjonizmu (hedonizm vs konserwatyzm), społecznym (pożyczanie od rodziny i znajomych vs pożyczanie od instytucji finansowych), demograficznym – rozkład wiekowy osób zamieszkujących obszar danego województwa – tłumaczy Główny Analityk BIK.

Dobra analiza a decyzja o kredycie

Chcąc dbać o swoją historię kredytową i regulować raty w terminie, należy odpowiedzialnie zaciągać nowe zobowiązania, rozważając zarówno swoją obecną sytuację finansową, jak i biorąc pod uwagę ewentualne nieprzewidziane okoliczności. W pierwszej kolejności warto dokonać autoanalizy swoich bieżących kredytów. Może w tym pomóc Analizator Kredytowy BIK, nowe analityczne narzędzie, standaryzujące sposoby indywidualnego przygotowania się do złożenia wniosku o kredyt bankowy, wspierające racjonalne podejście. Najpierw warto bowiem obliczyć swoje szanse na uzyskanie wsparcia finansowego, by sprawdzić na ile kredyt bankowy pomoże urzeczywistnić własne marzenia.